Нецелевое использование бюджетных средств КОСГУ 310-340 статьи расходов

Реализуя указанные полномочия, Министерство финансов Российской Федерации определяет порядок применения статей и подстатей Классификации. В частности, Министерством финансов Российской Федерации устанавливаются перечни расходов бюджетов бюджетной системы Российской Федерации, подлежащих отнесению на определенные статьи и подстатьи Классификации.

Статья 289 БК РФ, регулирующая последствия нецелевого использования бюджетных средств,предусматривает меру принуждения — изъятие бюджетных средств, используемых непо целевому назначению. Данная мера не является административным наказанием всмысле КоАП, вследствие чего при ее применении нормы этого Кодекса не применяются.

Документы, необходимые для огнетушителя

Точное ведение документации обеспечивает учет и контроль работоспособности огнетушащих агрегатов. Строгая отчетность дисциплинирует уполномоченных лиц, а также предотвращает проблемы, возникающие во время плановых проверок ПБ объектов сотрудниками МЧС.

Вся документация хранится и заполняется директором фирмы или ответственным сотрудником.

Технический паспорт

Технический паспорт

Это первый документ любого прибора, который в дальнейшем становится товарным продуктом. Первичные средства пожаротушения – не исключение и независимо от состава, размера и функциональности должны иметь свой технический паспорт.

Паспорт огнетушителя содержит информацию:

- полное наименование фирмы-изготовителя;

- дату производства;

- заводской номер;

- технические характеристики.

Технический паспорт – важный документ, требующий надежного хранения до того момента, когда прибор не будет снят вследствие неисправности с баланса организации.

Эксплуатационный паспорт

Эксплуатационный паспорт – документ, фиксирующий инвентарный номер устройства, его текущее состояние, необходимость прохождения ТО и другие параметры.

Паспорт включает информацию:

- инвентарный номер;

- дата постановки на учет;

- точное место хранения устройства в помещении;

- технические характеристики;

- дата проведения и результаты ТО.

Результаты произведенных проверок – составляющая часть эксплуатационного паспорта. Эта графа содержит данные о:

- наружном осмотре, проверке состояния узлов агрегата;

- комплектации прибора;

- наличии легко читаемых этикеток, контрольных бирок;

- значениях давления или массы ОТВ.

Журнал учета

Журнал учета первичных средств пожаротушения. В этот документ дублируют информацию о проводимых проверках из эксплуатационного паспорта:

- результаты техобслуживания;

- проведение испытаний и перезаправки.

Обязательно указывают дату проведения техобслуживания, испытаний и перезаправки, а также организацию, которая оказала услуги. Фиксируют даты последующих плановых мероприятий.

Огнетушители

Этикетка

Представляет собой нестираемую наклейку, расположенную на корпусе баллона. Ее размер составляет не менее 50% от высоты аппарата. Этикетка содержит следующие данные:

- название предприятия-изготовителя;

- наименование оборудования и его предназначение;

- классы возгораний, которые способен потушить прибор;

- тип и количество ОТВ;

- температуры и давление эксплуатации;

- масса баллона;

- данные о сертификации;

- ГОСТ, согласно которому изготовлено изделие;

- дата производства.

Бирка

Это дополнительная этикетка, выполненная из прочного непромокаемого материала, которая наносится непосредственно на баллон или привязывается к нему. Основная информация документа напечатана, а вариативная заполняются вручную. На бирку записывают:

- данные о фирме, производившей перезаправку, проверку или испытание;

- массу прибора;

- дату проведения процедуры.

Требования и ГОСТы

Нормативы, предъявляемые к применению устройств и ведению отчетной документации, регулируют:

- ГОСТ Р 51057-2001;

- НПБ 166-97;

- СП 9.13130.2009.

Ответ

Сверла, кисти радиаторные и валики для покраски отражаются по подстатье 344 “Увеличение стоимости строительных материалов” КОСГУ, если приобретаются для целей проведения ремонтных работ помещения и не связаны с капитальными вложениями.

Рулетку также отразите по подстатье 344 КОСГУ – если приобретаете для целей проведения ремонтных работ помещения.

Если же приобретаете для плановой замены, не в рамках проведения ремонта, а с целью замены устаревших, вышедших из строя, не для целей капитального ремонта, то отражайте по подстатье 346 “Увеличение стоимости прочих оборотных запасов (материалов)” КОСГУ.

По какой подстатье КОСГУ приобретать материалы в целях текущего обслуживания здания?

Вопрос аудитору

Учреждение приобретает материалы в целях текущего обслуживания здания (шурупы, розетки, кисти, унитазы, раковины, арматуру, уплотнитель и т.п.). Работы по текущему обслуживанию проводятся силами учреждения (не ремонт). На какую подстатью КОСГУ (344 или 346) отнести приобретение материалов?

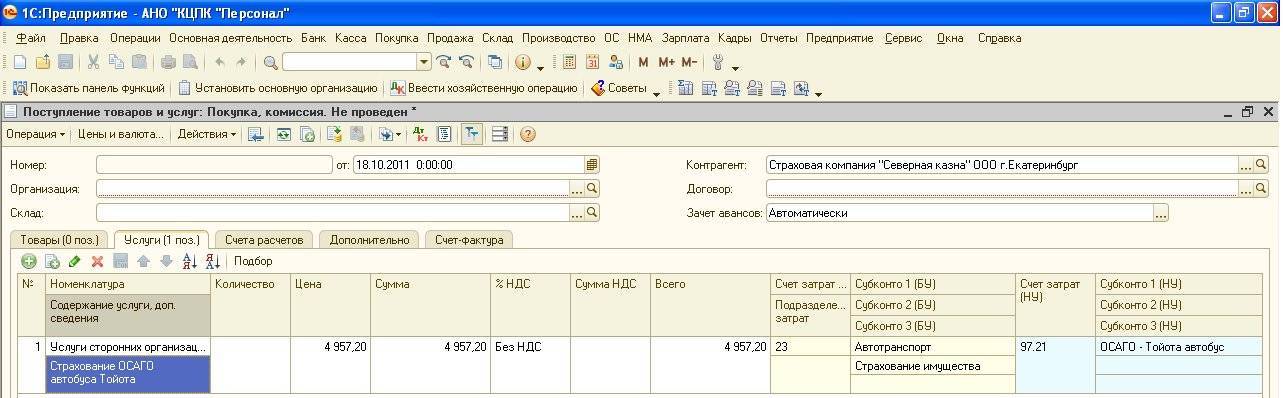

Расходы на приобретение (изготовление) материальных запасов относятся на подстатьи КОСГУ в зависимости от целевого (функционального) назначения объектов (п. 11.4 порядка, утв. приказом Минфина России от 29.11.2017 № 209н, далее – Порядок № 209н). В зависимости от конкретных обстоятельств одни и те же материальные запасы могут быть отнесены на разные подстатьи статьи 340 КОСГУ.

Электротехнические материалы (кабель, лампы, патроны, ролики, шнур, провод, предохранители, изоляторы и т.п.) и санитарно-технические материалы (краны, муфты, тройники и т.п.), другие аналогичные материалы относятся к строительным материалам и отражаются на счете 105 34. Это определено п. 118 инструкции, утв. приказом Минфина России от 01.12.2010 № 157н (далее – Инструкция № 157н).

Расходы по оплате договоров на приобретение (изготовление) строительных материалов, кроме строительных материалов для целей капитальных вложений, отражаются по подстатье 344 КОСГУ (п. 11.4.4 Порядка № 209н).

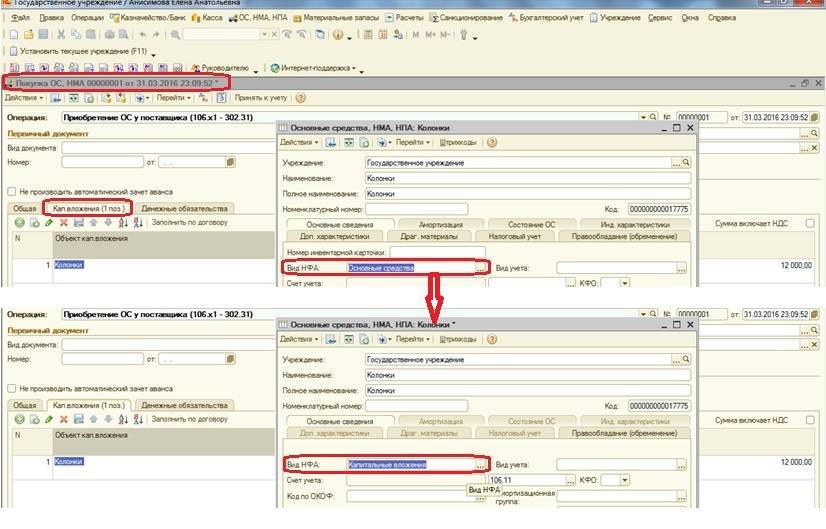

В свою очередь, расходы по оплате договоров на приобретение (изготовление) всех видов материалов, включая строительные материалы, для целей капитальных вложений относятся на подстатью 347 КОСГУ (п. 11.4.7 Порядка № 209н).

Под расходами по оплате материальных запасов для целей капитальных вложений подразумеваются расходы на приобретение материальных запасов для формирования или увеличения стоимости объектов основных средств, нематериальных и непроизведенных активов (п. 7 Порядка № 209н). Это расходы по достройке, дооборудованию, реконструкции, модернизации.

В рассматриваемой ситуации речь идет о текущем обслуживании здания, не связанном с капитальными вложениями, следовательно, подстатья 347 КОСГУ для отражения расходов не применяется.

В соответствии с разд. 2 методических рекомендаций к федеральному стандарту “Запасы” (письмо Минфина России от 01.08.2019 № 02-07-07/58075) строительные материалы, приобретенные (изготовленные) в целях строительных работ, не связанных с капитальными вложениями (например, текущий ремонт здания), следует отражать по дебету счета Х 105 34 344. Разъяснения также даны в письме Минфина России от 20.03.2020 № 02-08-05/22042.

В то же время строительные материалы, приобретенные (изготовленные) для ремонта движимого имущества – объектов нефинансовых активов (например, ремонта мебели), следует отражать на счете Х 105 36 346 “Увеличение стоимости прочих материальных запасов – иного движимого имущества учреждения”.

В рассматриваемой ситуации материальные запасы (шурупы, розетки, кисти, унитазы, раковины, арматура, уплотнитель и т.п.) приобретаются в целях текущего обслуживания здания – объекта недвижимости. Поэтому расходы можно отнести на подстатью 344 КОСГУ. Тот факт, что учреждением не будет заключен договор на проведение ремонтных работ, а сами работы по обслуживанию (установке, замене и т.п.) будут осуществляться собственными силами, не влияет на порядок применения подстатьи КОСГУ.

Окончательное решение об отнесении материальных запасов к соответствующей группе аналитического учета может быть принято постоянно действующей комиссией по поступлению и выбытию активов и оформлено оправдательным документом, исходя из конкретных условий использования (эксплуатации) имущества (п. 34 Инструкции № 157н).

Проводки бюджетного бухгалтерского учета с примерами основных операций

Бюджетными учреждениями называют организации, финансирование которых осуществляется за счет бюджетных средств и на основе утвержденных смет. Принадлежность организации к бюджетному учреждению определяется соответствующим финансовым органов и фиксируется в учредительных документах.

Ведение учета в бюджетных организациях имеет ряд особенностей, отличных от процедуры учета на производственных и коммерческих предприятиях. К ним относят наличие утвержденных смет расходов и контроль их исполнения, а применение бюджетной классификации, которая является основой для организации учета в учреждении.

Ответ

Порядок учета материалов установлен ФСБУ 5/2019 «Запасы», а основных средств – ФСБУ 6/2020, который обязателен к применению с отчетности за 2022 год. Следовательно, до начала его применения действует ПБУ 6/01.

Материалы, которые соответствуют понятию запасов по ФСБУ 5/2019 со сроком службы не более 12 месяцев учитываются согласно их назначению независимо от стоимости.

Управленческие материалы могут сразу списываться на затраты (Дт 26 – Кт 60) без отражения на счете 10. Для этого нужно утвердить порядок отнесения материалов к управленческим в учетной политике.

Материалы, предназначенные для производства продукции, учитываются на счете 10 с последующим списанием на себестоимость продукции.

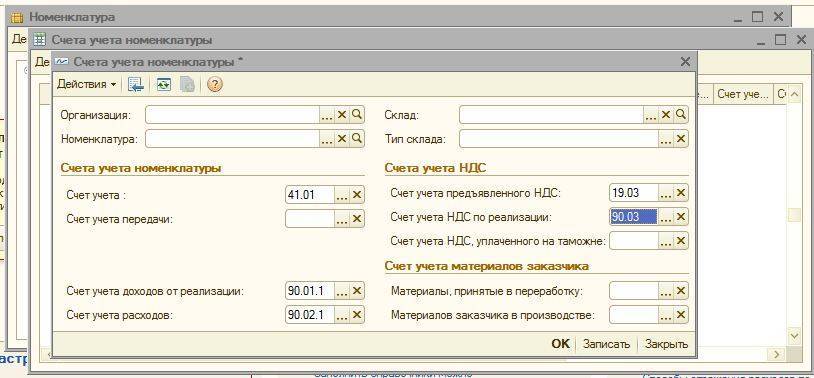

Товары, предназначенные для продажи, учитываются на счете 41.

По материалам для производства продукции и товарам нужно создавать резерв под их обесценивание.

Если вы не применяете с 1 января 2021 года ФСБУ 6/2020, то следует применять ПБУ 6/01, согласно которому действует стоимостной предел для ОС – 40 000 руб. Стоимость 100 000 установлена для амортизируемого имущества по нормам НК РФ.

В составе ОС по ФСБУ 6/2020 должны учитываться активы со сроком службы более 12 месяцев независимо от их стоимости.

Если применяете ФСБУ 6/2020, то можете установить уровень существенности по стоимости активов, которые нельзя отнести к запасам. Эти активы можно списывать сразу при их приобретении и не учитывать в качестве ОС.

Ситуация, когда организация применяет ФСБУ 5/2019 и не применяет ФСБУ 6/2020, законодательно не урегулирована. Например, актив сроком службы более 12 месяцев не может быть запасом, но если он стоит менее 40 000 руб., то и в составе ОС по ПБУ 6/01 он не должен учитываться.

Представляется, что в этот переходный период можно применить принцип существенности к таким активам и учитывать их стоимость в расходах на дату ввода в эксплуатацию. Но применять к активам следует ценовой предел 40 000 руб., если вы не применяете с 01.01.2021 года ФСБУ 6/2020. Если применяете ФСБУ 6/2020 – можете установить любой предел существенности, в том числе и 100 000 руб.

15 лучших бензиновых триммеров

Среди отзывов владельцев есть несколько комментариев пользователей-женщин, которые утверждают, что косят этим триммером до 50 соток травы без посторонней помощи, а это о многом говорит. Опытные садоводы утверждают, что по соотношению цена — качество коса Makita EBH253U не имеет себе равных на российском рынке. Кроме того, модель выпускается далеко не первый год, и заслужила репутацию надежного инструмента.

Бензотриммер – инструмент, работающий в максимальной нагрузке, и неудивительно, что многие модели часто выходят из строя. Даже самые лучшие и дорогие варианты требуется щадить, и часто давать им передышку. Также, у некоторых моделей наблюдается раскручивание модулей из-за постоянной вибрации, и это становится проблемой. Но есть и такие инструменты, у которых эта проблема практически полностью устранена.

Созд (adsbygoogle = window.adsbygoogle || []).push({}); ание объекта благоустройства.

Рекомендации о том, как отражать в бюджетном учете объекты благоустройства, Минфин привел в Письме от 11.10.2019 № 02‑07‑10/78244.

В соответствии с п. 3.12 СП 82.13330.2016 объекты благоустройства территории – это территории различного функционального назначения, где осуществляется деятельность по благоустройству, которая, в свою очередь, представляет комплекс мероприятий по инженерной подготовке к озеленению, устройству покрытий, освещению, размещению малых архитектурных форм и объектов монументального искусства, направленных на улучшение функционального, санитарного, экологического и эстетического состояния участка.

Согласно п. 10 СГС «Основные средства» единицей учета основных средств может признаваться часть объекта имущества, в отношении которой самостоятельно можно определить период поступления будущих экономических выгод, полезного потенциала, либо часть имущества, имеющая отличный от остальных частей срок полезного использования (способ получения будущих экономических выгод или полезного потенциала), стоимость которой составляет значительную величину от общей стоимости объекта имущества (структурная часть объекта основных средств).

Следовательно, если в рамках работ по благоустройству (в рамках произведенных расходов по подстатье 226 «Прочие работы, услуги» КОСГУ) созданы объекты, соответствующие критериям признания объектов основных средств (объектов, имеющих самостоятельные функции), комиссия учреждения по поступлению и выбытию активов может принять решение об их учете в качестве отдельных инвентарных объектов в составе нефинансовых активов.

В случае принятия решения об отнесении произведенных затрат к расходам текущего финансового года с отнесением на соответствующий счет аналитического учета счета 1 401 20 200 «Расходы экономического субъекта» информацию о них необходимо отразить в инвентарной карточке учета основных средств (ф. 0504031), открытой в отношении зданий, расположенных на земельном участке, где были проведены работы по благоустройству.

Можно ли стоимость газонокосилки учесть в целях налогообложения прибыли?

В соответствии с п. 1 ст. 256 НК РФ имущество признается амортизируемым, если оно находится у налогоплательщика на праве собственности <3>, используется для извлечения дохода (срок полезного использования должен быть более года) и его стоимость (только более 20 000 руб.) погашается путем начисления амортизации. Если имущество используется в качестве средства труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией и его первоначальная стоимость превышает 20 000 руб., оно относится к основным средствам (п. 1 ст. 257 НК РФ).

<3> Несмотря на то что автономному учреждению имущество принадлежит на праве оперативного управления, на него также распространяется действие п. 1 ст. 256 НК РФ. Об этом мы писали уже не раз (см. N 3, 2010, с. 49; N 4, 2009, с. 32).

Таким образом, в налоговом учете газонокосилка относится к основным средствам только в том случае, если ее первоначальная стоимость составляет более 20 000 руб. При этом вопрос о возможности начисления амортизации решается с учетом норм, закрепленных п. 2 ст. 256 НК РФ. Здесь перечислены виды амортизируемого имущества, которые не подлежат амортизации. Среди прочего в данный список попало имущество:

- некоммерческих организаций, полученное в качестве целевых поступлений или приобретенное за счет средств целевых поступлений и используемое для осуществления некоммерческой деятельности. Что подразумевается под такими поступлениями в целях налогообложения прибыли, можно узнать из п. 2 ст. 251 НК РФ. Например, к целевым поступлениям на содержание некоммерческих организаций и ведение ими уставной деятельности относятся пожертвования, суммы финансирования из бюджетов бюджетной системы РФ;

- приобретенное (созданное) с использованием бюджетных средств целевого финансирования;

- приобретенное (созданное) за счет средств, поступивших в соответствии с пп. 14, 22 п. 1 ст. 251 НК РФ. На основании первого подпункта не учитываются в целях налогообложения прибыли доходы в виде имущества, полученного в рамках целевого финансирования, например в виде субсидий автономным учреждениям, в виде полученных грантов. Во втором подпункте речь идет об имуществе, безвозмездно полученном государственными и муниципальными образовательными учреждениями, а также негосударственными образовательными учреждениями, имеющими лицензии на право ведения образовательной деятельности, на ведение уставной деятельности.

По газонокосилке стоимостью более 20 000 руб. амортизацию можно смело начислять в случае ее приобретения в рамках осуществления деятельности, приносящей доход (за счет средств от такой деятельности и для использования в процессе ее ведения). Это согласуется и с требованиями п. 1 ст. 252 НК РФ, где указано: расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода. О риске начисления амортизации в других случаях читайте в N 3, 2010, с. 49.

Если стоимость газонокосилки не превышает 20 000 руб., данное имущество не является амортизируемым вне зависимости от того, каким образом оно приобретено (получено). Если использование газонокосилки связано с осуществлением деятельности, приносящей доход, на дату ввода ее в эксплуатацию расходы на приобретение газонокосилки можно включить в состав материальных расходов, учитываемых при определении налоговой базы по налогу на прибыль (пп. 3 п. 1 ст. 254 НК РФ).

Правила ведения журналов

Журнал учета – важнейший документ, содержащий данные об оборудовании, проводимых операциях и моментах, касающихся хранения и использования огнегасящих устройств.

Документ также способен облегчить учет огнетушителей в бухгалтерском учете, поскольку в нем отражаются все операции, связанные с приборами.

Есть определенные правила оформления журнала:

- Сотрудник, занимающийся его ведением, обязан пройти противопожарный инструктаж.

- Документ заполняется в свободной форме, но есть ряд пунктов, которые всегда должны присутствовать.

- Журнал состоит из обложки и листов А4. Для удобства его располагают горизонтально.

- Вверху обложки записывают название организации, а посередине – наименование документа. Внизу указываются даты начала и окончания ведения документа.

Как применять ПБУ 6/01 для малоценных ОС в 2021 году

Но что делать организациям, которые в 2021 году еще не перешли на применение ФСБУ 6/2020? Как применять ПБУ 6/01 и при этом учитывать малоценные основные средства?

Полагаем, для ответа на вопрос об учете в 2021 году малоценных ОС можно воспользоваться рекомендацией Бухгалтерского методологического центра (БМЦ) № Р-100/2019-КпР «Реализация требования рациональности» (утв. Фондом «НРБУ «БМЦ» 29.05.2019).

В иллюстративном Примере 1 Рекомендации № Р-100/2019-КпР предлагается следующий порядок учета основных средств:

- вместо применения стоимостного лимита, предусмотренного в пункте 5 ПБУ 6/01 для отдельных объектов ОС, можно выделить группы ОС, информация о которых заведомо несущественна, исходя из особенностей деятельности организации и структуры ее активов;

- данное решение необходимо регулярно пересматривать (не реже чем раз в год);

- в случае принятия указанного решения затраты на приобретение, создание, улучшение ОС, относящихся к выделенным несущественным группам, независимо от стоимости отдельных объектов, списываются на расходы по обычной деятельности в момент понесения;

- объекты, относящиеся к существенным группам, независимо от стоимости отдельных объектов, учитываются в общем порядке учета ОС.

Так, например, руководство завода может решить, что все затраты на приобретение офисной техники и компьютеров для бухгалтерии в пределах определенной суммы в год не являются существенными для бухгалтерской отчетности и могут быть списаны на расходы (даже если отдельный копировальный аппарат стоит 150 тыс. руб.).

А согласно рекомендации БМЦ № Р-122/2020-КпР «Специальные средства производства» (утв. Фондом «НРБУ «БМЦ» 11.12.2020), понятие существенности, приведенное в пункте 7.4 ПБУ 1/2008, может быть применено ко всем малоценным объектам, независимо от срока их использования. Исходя из требования рациональности организация может принять решение с 01.01.2021 относить на расходы по обычной деятельности в момент, когда были осуществлены затраты на приобретение, создание, улучшение специальных средств производства, стоимость которых по отдельности и в совокупности однородной группы является несущественной, независимо от их срока использования.

В то же время активы, удовлетворяющие критериям ОС, со сроком использования более 12 месяцев и стоимостью в пределах лимита, установленного организацией (но не более 40 000 рублей), могут отражаться в бухгалтерском учете в составе МПЗ, как и ранее, т. е. до вступления в действие ФСБУ 5/2019. Такой вывод сделал Минфин России в письме от 02.03.2021 № 07-01-09/14384.

1С:ИТС

Подробнее о том, как в 2021 году вести учет спец-одежды (спецоснастки) со сроком эксплуатации более 12 месяцев в бухгалтерском и налоговом учете, см. в разделе .

Учет огнетушителей

Огнетушащее устройство должно находиться на каждом предприятии. Несоблюдение этого правила – серьезное нарушение ТБ. Состав и количество приборов зависят от площади защищаемого помещения, его типа и назначения. Огнетушитель это основное средство или материалы в бюджетном учете?

Также нужно точно отображать оборудование и операции по его обслуживанию в бухучете.

Оприходование

Оприходовать огнетушитель в бухгалтерском учете нужно согласно стандартной документации, используемой при регистрации основных средств (ОС) или материально-производственных запасов (МПЗ).

Чтобы ответить на вопрос: огнетушитель – это инвентарь или оборудование в бухучете, нужно обратиться к его закупочной цене.

Если на объекте допустимо наличие одного прибора стоимостью менее 40 тысяч рублей, то он будет учтен как инвентарь. Амортизация в данном случае не начисляется, а расходы на покупку снимаются сразу.

Когда помещение имеет крупную площадь, то необходимо приобретать большое количество огнетушителей или дорогостоящее противопожарное оборудование. Тогда общая стоимость будет составлять более 40 тысяч рублей, поэтому устройства будут учтены как ОС. Расходы на покупку снимаются систематически путем начисления амортизации.

На какой счет отнести

Для понимания того, огнетушители на какой счет отнести, нужно правильно классифицировать приборы.

Для учета МПЗ имущество обозначается на счете 10-9 – «Инвентарь и хозяйственные принадлежности», а для учета ОС – на счете 08 – «Вложение во внеоборотные активы».

Порядок списания

Срок, на протяжении которого изготовитель несет ответственность за поломку огнетушителя, составляет пять лет. По прошествии этого времени устройство должно пройти полное ТО и перезарядку. Данным вопросом занимается сотрудник, ответственный за ПБ в организации. Он отправляет огнетушитель в компанию, оказывающую услуги по техобслуживанию.

Если в процессе обследования были найдены дефекты, не подлежащие исправлению, прибор подвергают утилизации. Руководителем компании назначается комиссия, которая осуществляет окончательную проверку и оформляет акт об утилизации. Согласно этому документу бухгалтер производит списание огнетушителя в бухучете.

Когда имущество учтено как МПЗ, затраты обозначены в том же квартале, когда оно было куплено. Поэтому достаточно отобразить его стоимость по кредиту счета 013.

Если оборудование учтено как ОС, а амортизация списана не полностью, нужны следующие проводки:

- д 01 к 01 – отражается полная стоимость оборудования;

- д 02 к 01 – начислена амортизация за время эксплуатации;

- д 91 к 01 – снята остаточная стоимость;

- д 91 к 23 – расходы по утилизации.

Статья 340 Увеличение стоимости материальных запасов

— имущества, функционально ориентированного на охрану труда и технику безопасности, гражданскую оборону, в том числе спецодежды, в состав которой входит: специальная одежда, специальная обувь и предохранительные приспособления (комбинезоны, костюмы, куртки, брюки, халаты, полушубки, тулупы, различная обувь, рукавицы, очки, шлемы, противогазы, респираторы, другие виды специальной одежды).

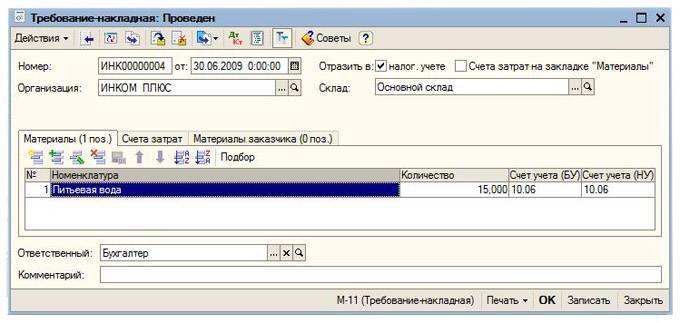

— бутилированной воды, за исключение случаев отсутствия централизованного питьевого водоснабжения учреждения либо представления получателем бюджетных средств заключения, выданного органом санитарно-эпидемиологического надзора или лабораторией организации, эксплуатирующей системы водоснабжения, аккредитованной в установленном порядке на право выполнения исследований (испытаний) качества питьевой воды, подтверждающего эпидемиологическое и т.п. неблагополучие системы питьевого водоснабжения, расходы на приобретение питьевой воды, когда данные расходы подлежат отражению по подстатье 223 «Коммунальные услуги»;

Срок полезного использования.

Срок полезного использования – период, в течение которого предусматривается использование учреждением в его деятельности актива в тех целях, ради которых он был приобретен, создан и (или) получен (использование в запланированных целях) (п. 7 СГС «Основные средства»).

Срок полезного использования является главным критерием при признании (непризнании) объекта имущества основным средством. Стоимость объекта в данном случае значения не имеет. Если срок полезного использования объекта больше года, он признается основным средством.

В соответствии с п. 35 СГС «Основные средства» срок полезного использования определяется:

а) исходя из ожидаемого срока получения экономических выгод и (или) полезного потенциала, заключенных в активе. При этом по объектам, включенным согласно Классификации основных средств, включаемых в амортизационные группы, утвержденной Постановлением Правительства РФ от 01.01.2002 № 1 (далее – Классификация), в амортизационные группы с первой по девятую, срок полезного использования определяется по наибольшему сроку, установленному для указанных амортизационных групп, а включенным в десятую амортизационную груп-

пу – рассчитывается исходя из Единых норм амортизационных отчислений на полное восстановление основных фондов народного хозяйства СССР, утвержденных Постановлением Совмина СССР от 22.10.1990 № 1072;

б) исходя из рекомендаций, содержащихся в документах производителя, входящих в комплектацию объекта имущества, и (или) на основании решения комиссии учреждения по поступлению и выбытию активов.

Поскольку кондиционеры сейчас не включены в Классификацию, их срок полезного использования определяется комиссией на основании документов производителей. Гарантийный срок службы таких объектов, предоставляемый производителями, как правило, составляет три года и более.

Помимо гарантийного срока, при установлении срока полезного использования кондиционеров комиссия также учитывает:

ожидаемую производительность или мощность объекта;

ожидаемый физический износ, зависящий от режима эксплуатации, естественных условий и влияния агрессивной среды, системы проведения ремонта;

прочие ограничения использования этого объекта, в том числе установленные законодательством РФ.

Ранее (до 2017 года) согласно Классификации, составленной на основе старых кодов ОКОФ, кондиционеры бытовые относились к третьей амортизационной группе с максимальным сроком полезного использования пять лет.

Кондиционер – это оборудование или инвентарь?

Кондиционер – это устройство, отвечающее за создание и автоматическое поддержание в закрытых помещениях всех или отдельных параметров: температуры, влажности, чистоты, скорости движения воздуха.

Бытовые кондиционеры исходя из их конструкции можно разделить на три группы: оконные, мобильные и сплит-системы. Первые два вида, как правило, состоят из одного устройства – моноблока.

Сплит-системы включают в себя минимум два блока: наружный (шумная часть системы), устанавливаемый на улице, и внутренний, размещаемый непосредственно в помещении. Между собой эти блоки соединены трубопроводом, по которому течет фреон. К наружному блоку может быть подсоединено несколько внутренних – такая система называется мульти-сплит-системой.

Наибольшей популярностью в настоящее время пользуются сплит-системы, именно их чаще всего устанавливают в офисных помещениях.

До 2017 года бытовые кондиционеры (код 16 2930274) были включены в ОКОФ (ОК 013-94) в составе группы «Инвентарь производственный и хозяйственный». На основании этого учреждения относили данные объекты к инвентарю.

С 2017 года в ОКОФ (ОК 013-2014) бытовые кондиционеры прямо не упомянуты. Переходный ключ со старого классификатора на новый предлагает по данным объектам выбрать наиболее подходящий код из диапазона 330.28.23 – 330.28.29 нового классификатора. Таковым является код 330.28.25.12.190 «Оборудование для кондиционирования воздуха прочее, не включенное в другие группировки». Таким образом, согласно действующему классификатору бытовые кондиционеры следует считать оборудованием.

По разъяснениям Минфина, если объект прямо не упомянут в новом ОКОФ, а при применении переходных ключей возникли противоречия, комиссия по поступлению и выбытию активов учреждения самостоятельно принимает решение об отнесении такого объекта к соответствующей группе основных фондов (Письмо от 27.12.2016 № 02-07-08/78243).

По нашему мнению, решение об отнесении бытового кондиционера к коду 330.28.25.12.190 и учете его в составе группы «Машины и оборудование» целесообразно закрепить в учетной политике.

Топ-10 лучших бензиновых триммеров

Штанга производится из облегченного алюминиевого сплава, прямая, благодаря чему в значительной степени повышается маневренность данного оборудования. В частности, триммером очень удобно работать даже на пересеченной местности, в том числе в ложбинках или оврагах. Мощности вполне достаточно и для профессионального использования – такую мотокосу разрешается применять для обработки обочин дорог, железнодорожных путей, парковых зон и так далее. Стоит отметить, что рукоятка имеет функцию регулировки, поэтому ее можно будет подстроить под себя. Траву возможно скашивать и под определенным углом. Ручки прорезиненные, совершенно не скользят в ладонях, помогают дополнительно гасить вибрацию.

- Продолжительный период автономной работы;

- Не очень большая масса оборудования;

- Очень легко использовать – расположение всех рукояток интуитивно понятно;

- Высокий уровень мощности бензинового двигателя позволяет справиться даже с очень густыми зарослями травы;

- Степень маневренности гораздо больше по сравнению с традиционными газонокосилками, работающими на колесах.

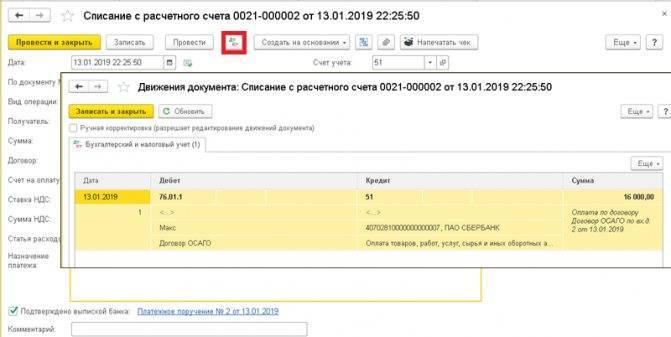

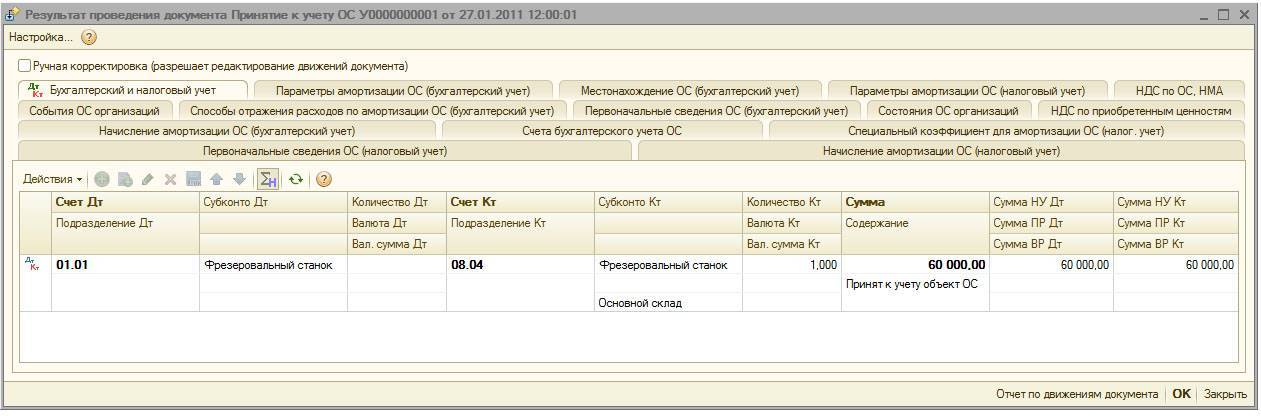

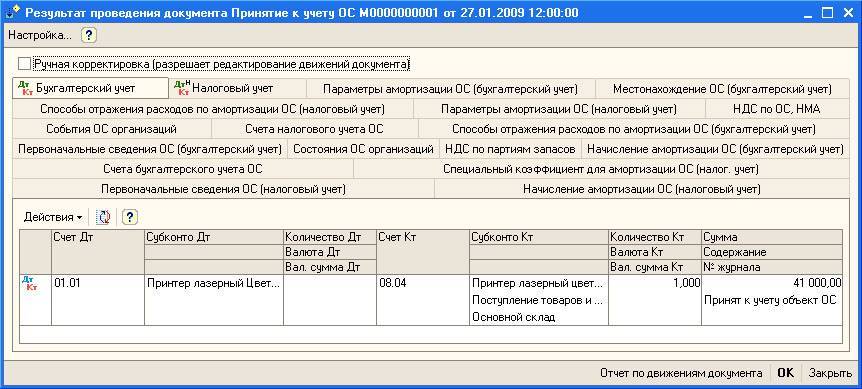

Примеры проводок в бюджетном учете

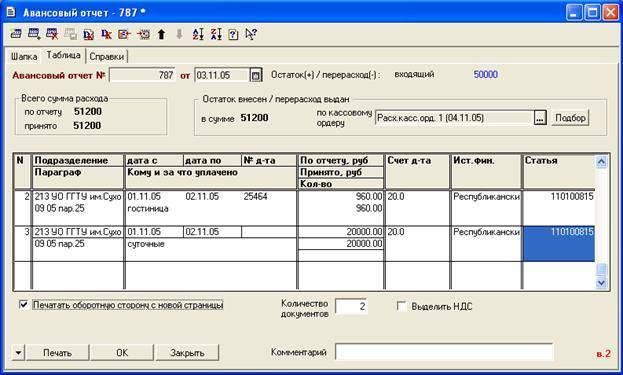

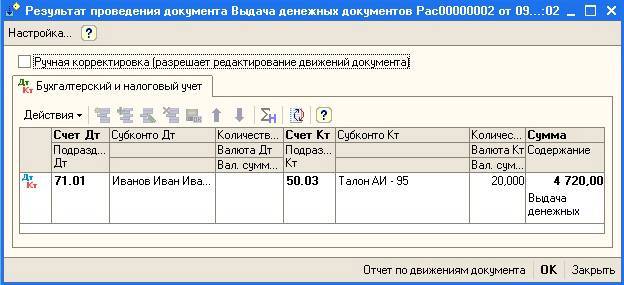

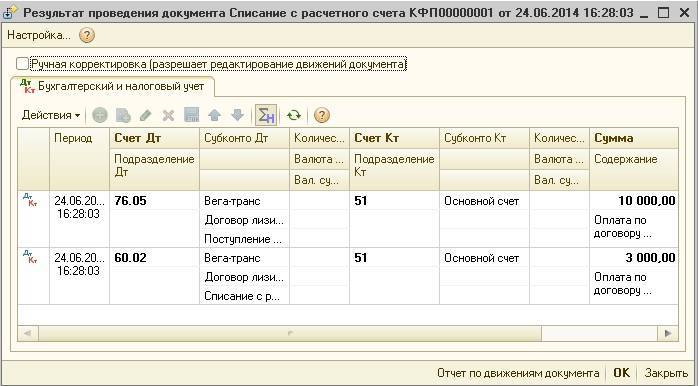

Похожие проводки используются, если затрагиваются расчеты с подотчетными лицами. 20834560 — 20214610 — выданы деньги из кассы в подотчет, 10533340 — 20834660 — подотчетное лицо приобрело топливо или ГСМ для организации.

Продолжим обзор проводок по материальным ценностям. 10531000 — 10531000 — передача медикаментов с одного материально ответственного лица на другое (здесь можно обойтись без КОСГУ). 40120340 — 10532440 — списание продуктов питания на расходы. Основные средства (ОС) чаще приобретаются через счет 10610, где собираются и накладные расходы, формирующие их стоимость: 10611310 — 20631560 (или 30231730). Далее идет собственно принятие ОС к учету: 10134310 — 10611410 (Машины и оборудование — иное движимое имущество).