Статистика

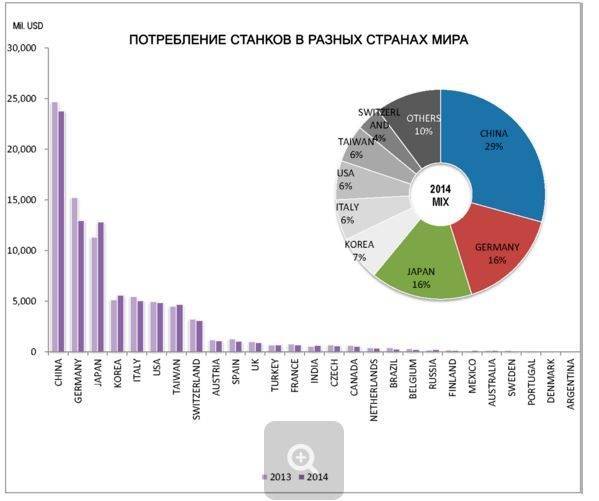

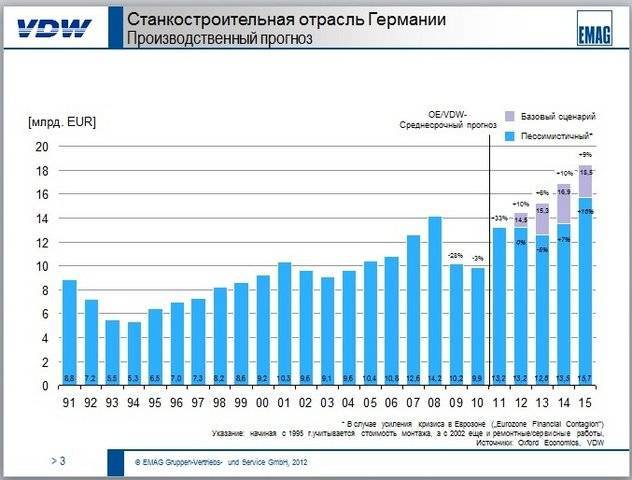

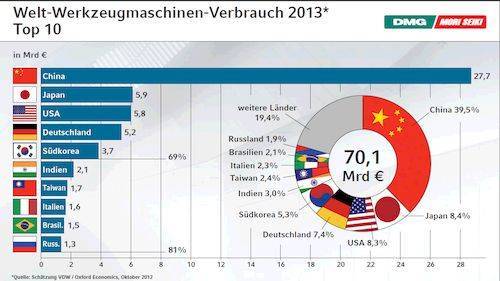

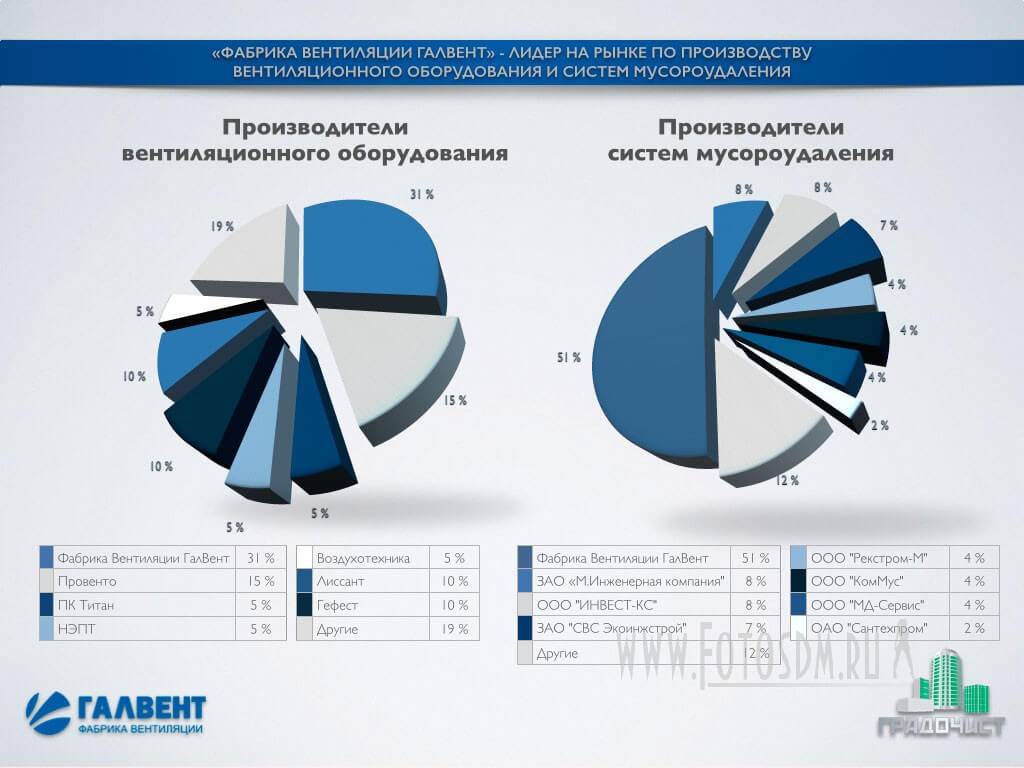

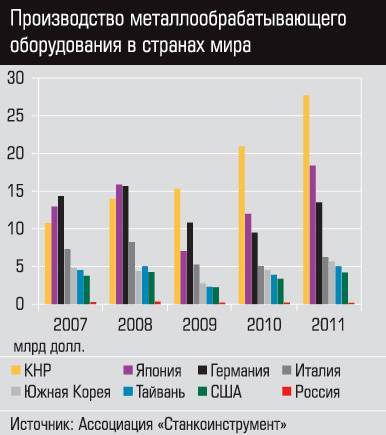

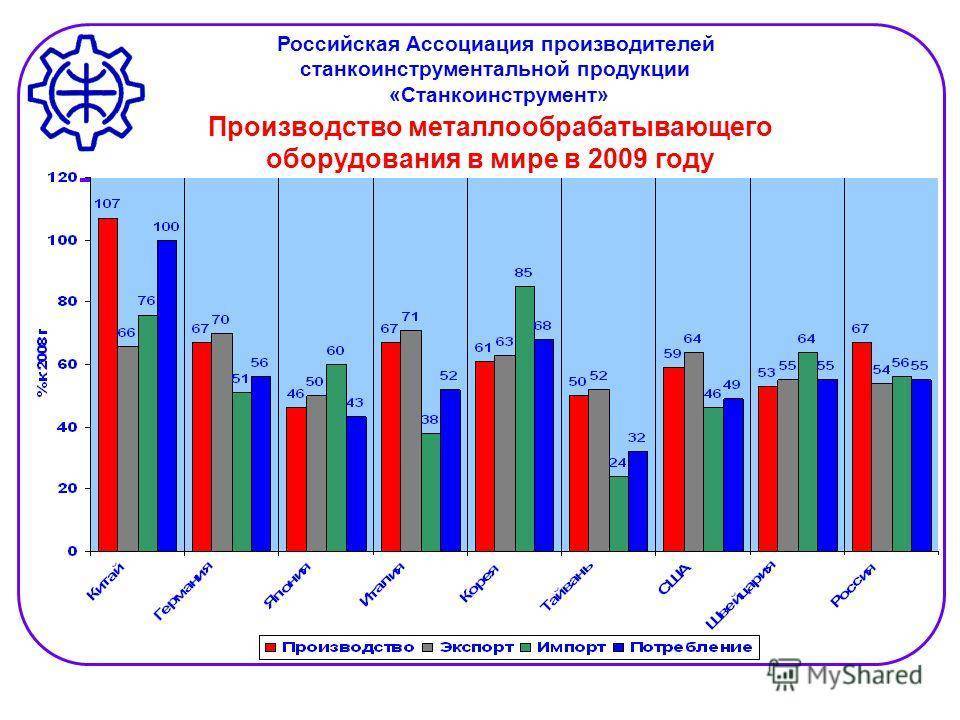

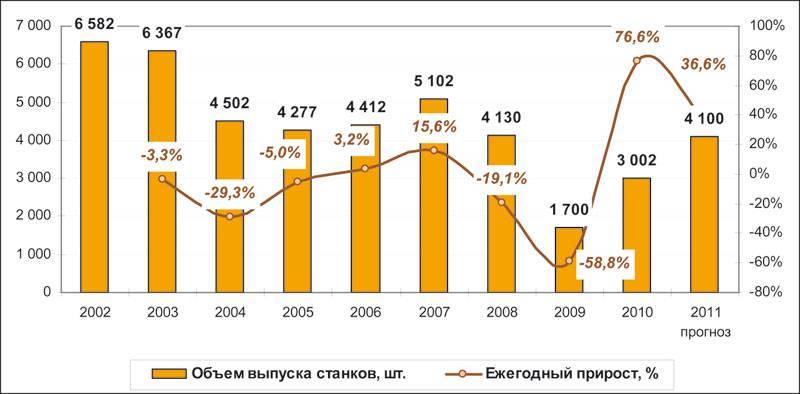

Прошедший год был непростым по целому ряду причин, в связи с чем практически все страны, за исключением Китая, имели серьезное падение станкоинструментального производства (рис. 1, 2). Китай остается мировым лидером и по объему потребления, и по объему производства обрабатывающего оборудования. Наибольшее падение наблюдалось в странах европейского сообщества (от 20 до 40% в отдельных странах).

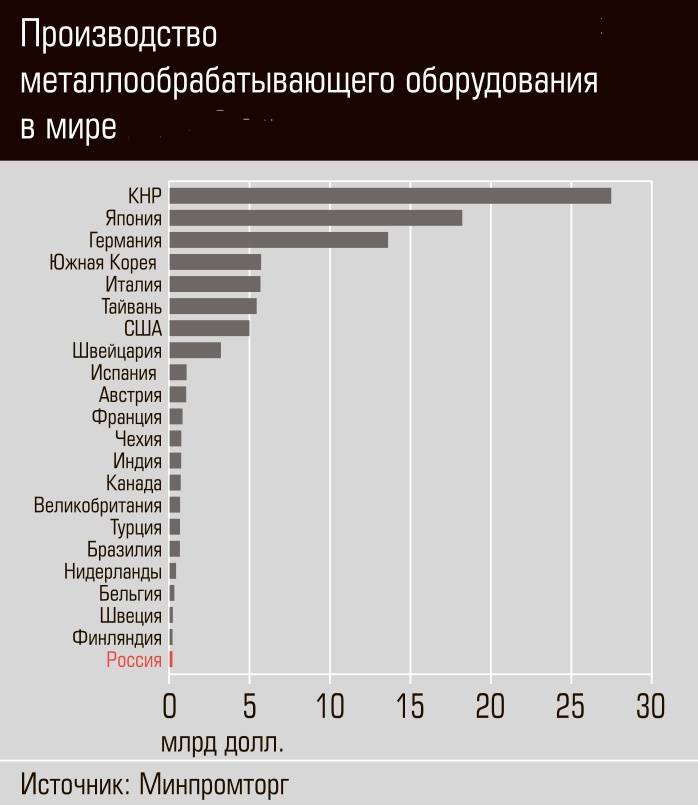

Рис. 1.

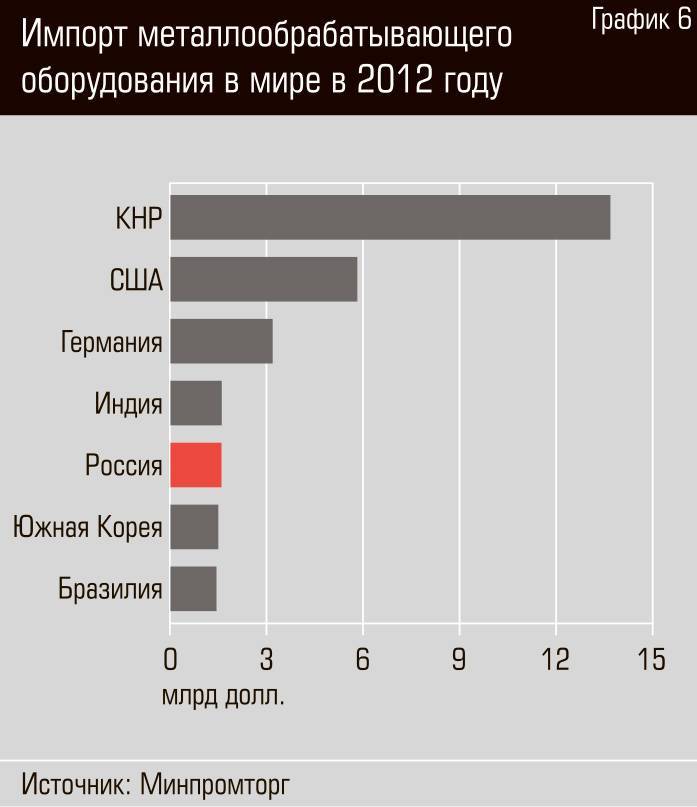

Рис. 2.

Если рассматривать российский рынок, то следует учесть, что текущее состояние экономики одно из худших за последние годы. К этому есть объективные основания: пандемия, мировой кризис, санкции. Экономические показатели РФ в 2020 г.: структура валового внутреннего продукта уменьшилась на 3,1% и составила 98,6; индекс промышленного производства сократился на 2,9%; инвестиции в основной капитал сократились на 6,6%; инфляция выросла на 4,9%. И это та реальная ситуация, в которой приходится работать.

При этом ключевые показатели финансового состояния станкоинструментальной отрасли по 2020 г. составляют:

• объемы внутреннего рынка — 84,3 млрд руб. (в 2019 г. — 94,2 млрд руб.),

• объемы производства продукции — 37,6 млрд руб. (в т. ч. станкостроение — 17,9 млрд руб., производство инструментальной продукции — 19,7 млрд руб.); наблюдается небольшое увеличение по сравнению с 37,4 млрд руб. в 2019 г. за счет роста объема станкостроительной продукции (в 2019 г. — 16,9 млрд руб.), но при снижении инструментальной продукции (20,5 млрд руб. в 2019 г.),

• объемы экспорта — 2,5 млрд руб. (34,5 млн долл.) — увеличение по сравнению с 1,85 млрд руб. в прошлом году. В 2020 г. поставлены 712 единиц оборудования в 46 стран мира.

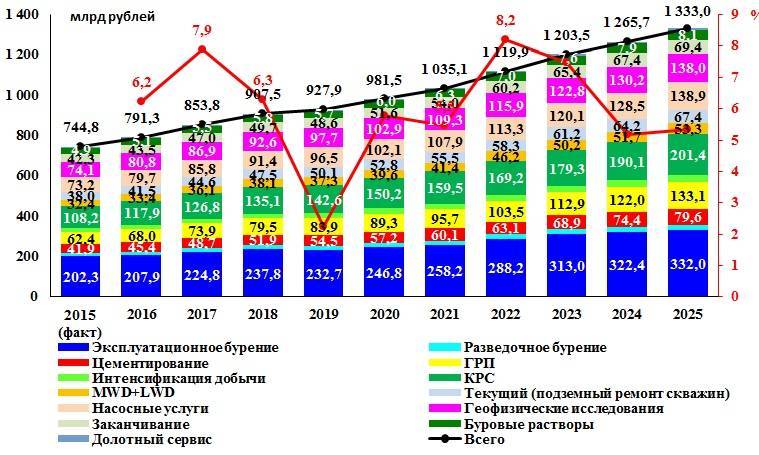

Также необходимо отметить, что в прошлом году за счет снижения импорта произошло резкое падение потребления металлообрабатывающего оборудования (рис. 3).

Рис. 3.

Анализ рынка металлообрабатывающих станков в России в 2014-2018 гг, прогноз на 2019-2023 гг

В 2014-2018 гг продажи металлообрабатывающих станков в России варьировались в пределах 17,0-20,5 тыс шт. В 2015 и 2016 гг отмечалось снижение продаж на 12,7% и 1,0% к уровню предыдущих лет соответственно. Данная тенденция была связана с ухудшением экономической обстановки в стране и ограничением импортных поставок станков. По итогам 2017 г наблюдался рост натурального объема продаж на 20,4% относительно предыдущего года. Увеличение продаж было обусловлено стабилизацией экономики после значительных кризисных изменений 2014-2016 гг, в частности стабилизацией курса рубля к доллару. Кроме того, продолжали действовать программы по переоборудованию российской промышленности, что также положительно сказалось на объеме продаж. В 2018 г вновь наметился спад показателя на 3,3% – до 19,8 тыс шт. Падение продаж было связано со стагнацией российской экономики и небольшим ослаблением рубля к доллару.

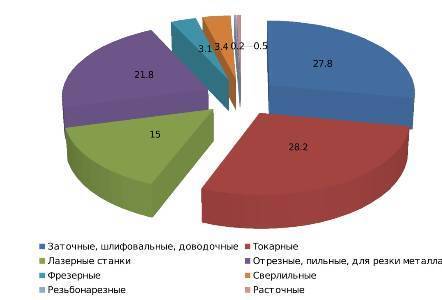

В структуре натуральных продаж в 2014-2018 гг лидирующую позицию занимали металлорежущие станки, их доля варьировалась от 74,5% в 2016 г до 65,1% в 2018 г. Металлорежущие станки широко представлены на рынке: в их ассортимент входят токарные, сверлильные, шлифовальные, расточные и фрезерные станки.

По прогнозам BusinesStat, в 2019-2020 гг, продажи металлообрабатывающих станков в России также продолжат снижаться на 3,7% и 0,3% соответственно. Снижение продаж станков будет обусловлено продолжающейся стагнацией в российской экономике, сокращением прироста инвестиций в основной капитал, ослаблением российской валюты. В 2021-2023 гг ожидается рост показателя нарастающим темпом на 1,2-4,7% в год. По итогам 2023 г натуральный объем продаж металлообрабатывающих станков в России составит 20,6 тыс шт, что превысит уровень 2018 г на 4,0%.

«Анализ рынка металлообрабатывающих станков в России в 2014-2018 гг, прогноз на 2019-2023 гг» включает важнейшие данные, необходимые для понимания текущей конъюнктуры рынка и оценки перспектив его развития:

- Экономическая ситуация в России

- Объем продаж металлообрабатывающих станков

- Средняя цена металлообрабатывающих станков

- Баланс спроса и предложения, складские запасы металлообрабатывающих станков

- Объем производства, цена производителей металлообрабатывающих станков

- Экспорт и импорт металлообрабатывающих станков

- Рейтинги предприятий отрасли по финансовым показателям

В обзоре детализирована информация по видам металлообрабатывающих станков:

- Станки металлорежущие

- Машины кузнечно-прессовые

В обзоре приведена детализация производства по видам металлообрабатывающих станков:

Станки металлорежущие, в том числе:

- Станки для обработки металла путем удаления материала с помощью лазера, ультразвука и аналогичным способом

- Центры обрабатывающие, агрегатные станки и многопозиционные станки для обработки металлов

- Станки токарные металлорежущие

- Станки для снятия заусенцев, заточные, шлифовальные или станки для прочей доводки металлов

- Станки сверлильные металлорежущие

- Станки расточные металлорежущие

- Станки гайконарезные и резьбонарезные металлорежущие, не включенные в другие группировки

- Прочие станки, в том числе продольно-строгальные, пильные, отрезные или станки для прочей резки металла, фрезерные металлорежущие

Машины кузнечно-прессовые, в том числе:

- Машины и молоты ковочные, штамповочные; прессы гидравлические и прессы для обработки металлов

- Машины гибочные, кромкогибочные, правильные, ножницы механические, машины пробивные и вырубные для обработки металлов

Приведены данные по крупнейшим производителям металлообрабатывающих станков.

BusinesStat готовит обзор мирового рынка металлообрабатывающих станков, а также обзоры рынков СНГ, ЕС и отдельных стран мира. В обзоре российского рынка информация детализирована по регионам страны.

В обзоре представлены рейтинги крупнейших импортеров и экспортеров металлообрабатывающих станков. Также представлен рейтинг крупнейших зарубежных компаний-получателей российских металлообрабатывающих станков и рейтинг крупнейших зарубежных поставщиков металлообрабатывающих станков.

При подготовке обзора использована официальная статистика:

- Федеральная служба государственной статистики РФ

- Министерство экономического развития РФ

- Федеральная таможенная служба РФ

- Федеральная налоговая служба РФ

- Таможенный союз ЕврАзЭС

- Всемирная торговая организация

Наряду с официальной статистикой в обзоре приведены результаты исследований BusinesStat:

- Аудит торговли металлообрабатывающих станков

- Опрос экспертов отрасли машиностроения

Современный рынок станков в России

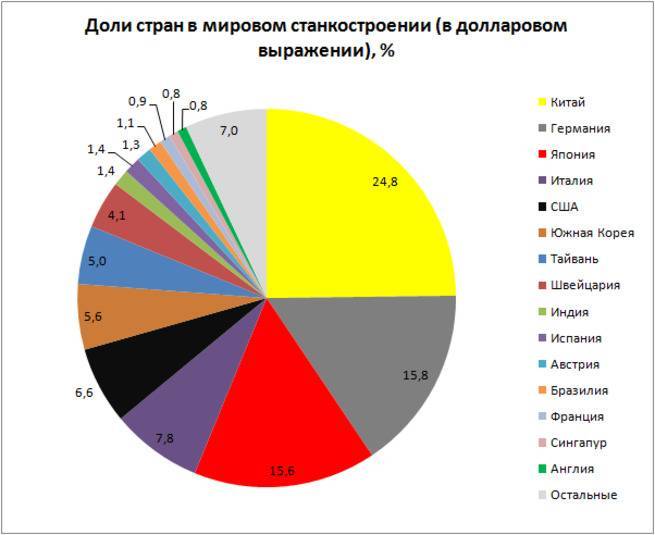

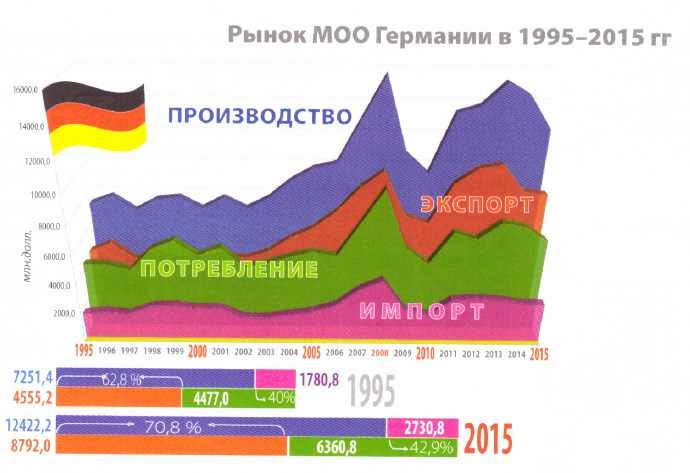

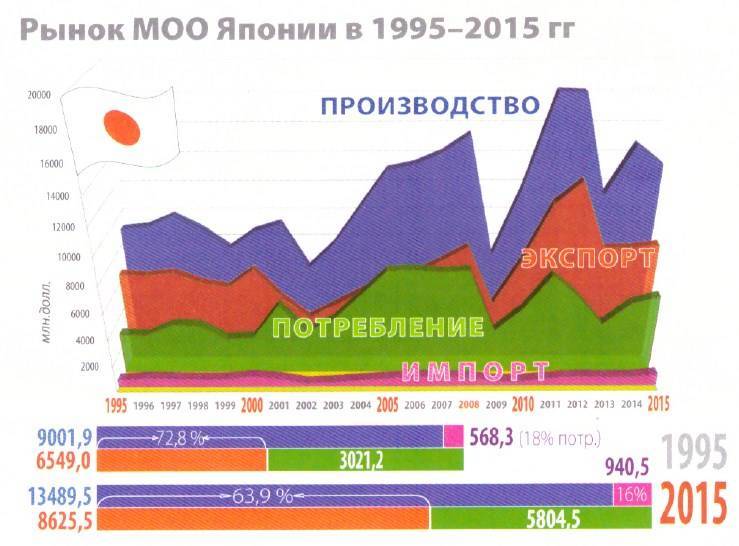

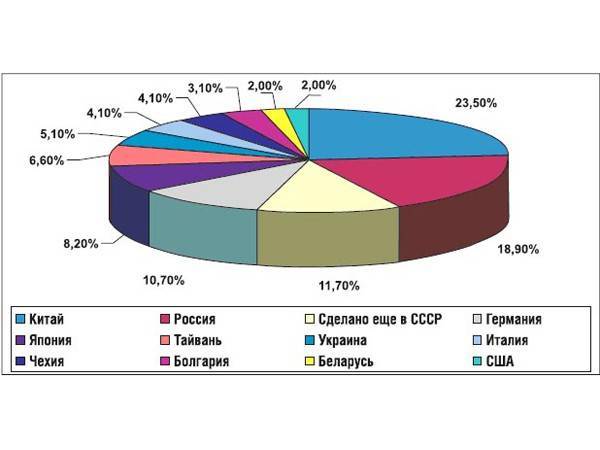

Станкостроение является одной из основных отраслей и драйвером экономики любой индустриальной страны. Ведущими странами в производстве и экспорте станков являются Китай, Германия, США. Их совокупная доля составляет более 60% от общего производства и экспорта оборудования в мире.

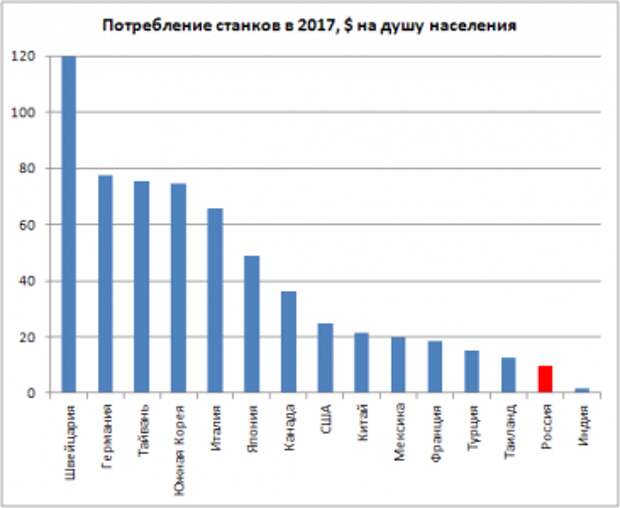

Современный рынок металлообрабатывающих станков и кузнечно-прессового оборудования в России показывает, что основная часть потребляемого оборудования приходит на импорт, а доля отечественного станкостроения ничтожно мала.

Потребление, эскорт и импорт станков.

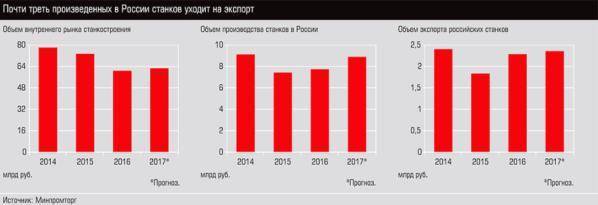

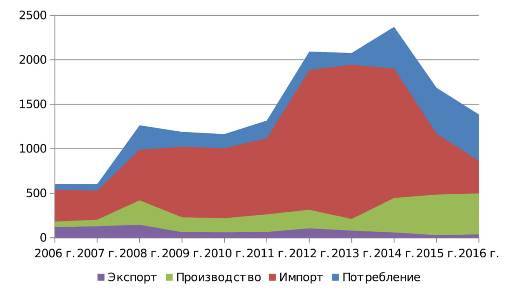

Россия, безусловно, проигрывает в станкостроительной отрасли на мировом внешнем рынке по сравнению с другими странами. До 2007 года половина производимого оборудования поступала на экспорт, а после 2008 г. доля экспорта упала до 8%, несмотря на рост производства. Однако, увеличение потребности на внутреннем рынке в станках в условиях санкций, стимулируют к развитию отечественных станкостроителей.

Статистика за период с 2006 по 2016 годы показывает динамику потребности, импорта, экспорта и производства металлообрабатывающих станков и кузнечно-прессового оборудования в России.

Рис. 1 показывает долю экспорта, производства, импорта и потребление станков в России в млн.долларов США.

Россия снизила экспортные поставки станков по металлу и кузнечно-прессового оборудования с 2005 года, а импорт наоборот, увеличивался до 2014 г. С введения экономических санкций и импорт пошел на убыль. Основным поставщиком металлообрабатывающих станков стал Китай, доля его поставок составила более 80% от общего числа импорта.Наибольшее число экспорта станков из России приходится на Казахстан – более 80%, в числе поставляемых станков присутствуют кузнечно-прессовое оборудование, сверлильные и резьбонакатные станки.

С момента действия санкций с 2014 г. по настоящее время доля потребления импортных станков снизилась с 94% до 62%, а производство отечественного оборудования растет. При этом, большая часть станков российского производства применяется на внутреннем рынке.

Значительную долю российских станков используют предприятия оборонной промышленности в рамках программы импортазамещения.

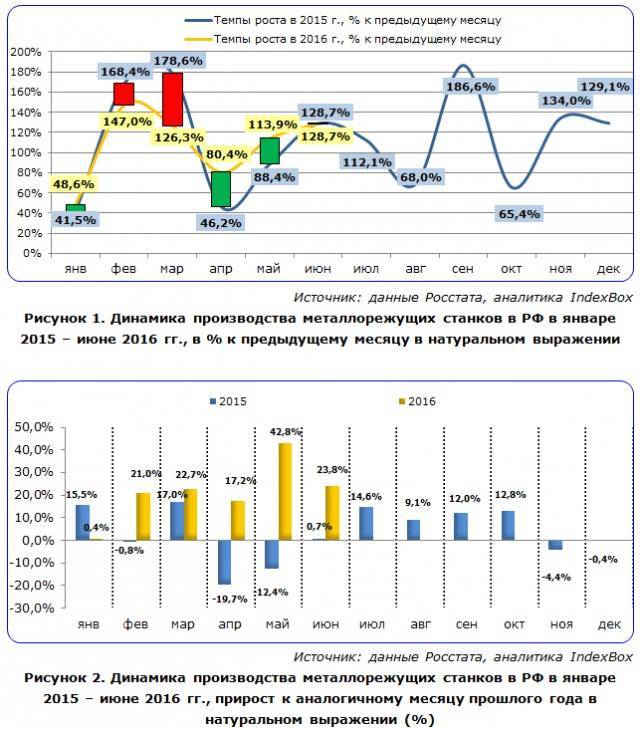

Производство металлорежущих станков в России

За последние два года производство отечественных станков увеличивается. В первый месяц 2017 г. было выпущено 250 единиц оборудования, а в декабре этого же года уже почти 600 штук. В общем, в 2017 российские станкостроители произвели 4368 единиц оборудования.

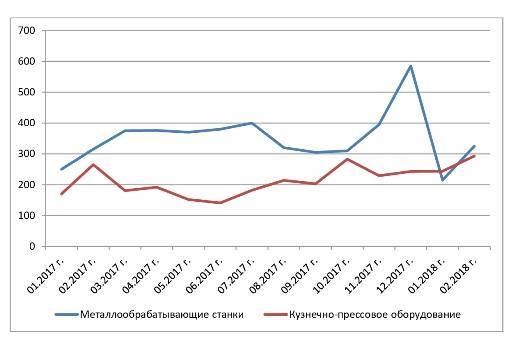

Рис. 2. Производство по группам станков в штуках в России 2017 – 2018 гг.

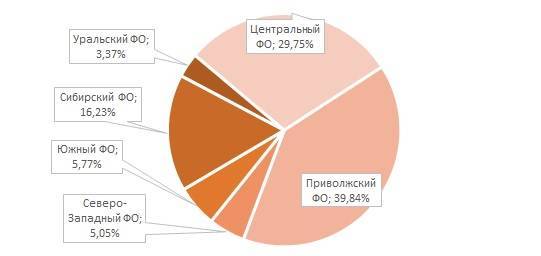

Основные регионы, где сконцентрировано производство металлообрабатывающего и кузнечно-прессового оборудования:

- Приволжский федеральный округ – 39,84%,

- Центральный федеральный округ — 29,75%,

- Сибирский федеральный округ – 16, 23%.

График (рис. 3)показывает динамику производства металлорежущих станков и кузнечно-прессового оборудования в штуках в России в период с января 2017 г. по февраль 2018 года.

В последние годы ведутся разработки в создании станкостроительных кластеров в ряде регионов. Для этих задач выбраны регионы: Санкт-Петербург, Республика Татарстан, Свердловская, Ульяновская, Ростовская области. Основной целью данных направлений является производство современного оборудования, инжиниринг, конструирование, разработка технической документации, подготовка собственных специалистов в области станкостроения.

Работа принята, работа продолжается

План мероприятий ассоциации на 2020 год в связи с удаленной работой был выполнен приблизительно на 70%. Из его ключевых задач можно упомянуть две следующие: увеличение авансирования со стороны заказчика и принятие в рамках Фонда развития промышленности проекта «Складские программы, складские запасы». Первый вопрос был решен выходом Постановления Правительства № 1289, по которому предприятия могут получить до 80% авансирования при поставке отечественной продукции на предприятия ОПК. Решение второго вопроса, к сожалению, пока приостановлено. Кроме того, хочется отметить, что в стадии реализации находится один из важнейших проектов по выпуску направляющих качения, соглашение по которому было подписано с Агенством технологического развития в апреле 2020 г. Станкостроительная организация «Росатома» и ПК «Станкоинструмент» заканчивают разработку всей линии направляющих качения, которая будет востребована далеко не только для станкостроительной отрасли.

Многогранная деятельность ассоциации «Станкоинструмент» за прошлый год была признана собранием традиционно «удовлетворительной», а впереди новые рубежи — 86 мероприятий по 12 разделам, запланированные к исполнению в 2021 г.

Источник журнал “РИТМ машиностроения” № 2-2021